おすすめ両替方法まとめ

Wiseデビットカードの海外旅行での使い方 7ヶ国の実地使用レポート

パンデミックによる渡航規制解除後、私は7ヶ国に渡航しました。パンデミック後の旅行で一番変わったなあ…。と思うのが、パンデミック期間中にサービスが開始された、「Wiseデビットカード」の利便性です。

海外旅行用のカードとしては、圧倒的な利便性。個人的には「Wiseがない海外旅行は考えられない!」というレベル。私自身は、海外旅行する上でパスポート・現金と同じレベルで必要だと感じています。

この記事では実際に利用してみた際の、おすすめポイントと私の使い方についてまとめました。

私は、海外でクレジットカードを基本的には使いません。

(海外で利用したカードで不正利用に2回あっており、なるべく使いたくないです)

Wiseは安心・お得な海外旅行に必要なアイテムです。

私はこのカードのおかけで、本当に安心して海外に行けるようになりました。

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

Wiseデビットカードって?

写真のカードがWiseデビットカードの実物です。

運営会社の「Wise」について

まずは運営会社の「Wise」を簡単にご紹介します。

- 運営会社は「Wise」。2021年にTransferWiseから社名変更。

- 2011年にイギリスで創業した、大手フィンテック企業

- 2021年にロンドン証券取引所に上場、時価総額1兆円越え(日本企業だと、楽天・ANAと同程度の時価総額)

- 当時、テクノロジー企業の新規上場としてはロンドン証取で過去最大

- 欧州を中心にお得なレートでの国際送金・決済で強み

- 2015年に日本支社として、ワイズ・ペイメンツ・ジャパン株式会社を設立

- 2021年1月、パンデミックの最中にワイズデビットカードのサービスを日本で開始

運営はWise。ロンドン証券取引所での時価総額は1兆円を超えており、日本企業で同程度の時価総額の企業となると、楽天やANAなどがあげられます。ロンドン証券取引所でそれぐらいの評価がされている企業、ということですね。

「Wiseデビットカード」について

そんなWiseが運営するサービスがWiseデビットカード。情報が少ないですが、それはパンデミック真っただ中の2021年にサービスを開始したせいですね。海外旅行どころではなかったころなので…。

そんなWiseデビットカード、どういうサービスなのか、簡単にポイントをご紹介します。

- Mastercard加盟店で利用できるデビットカード

- 操作は基本的にはスマホアプリで行い、登録・入金・カード発行・決済履歴の確認などが行える

- 入金は基本的には、銀行振込で行うのがおすすめ

- カードは2種類。

- 実際の物理カード。Mastarcardコンタクトレス対応でタッチ決済も可能。

- 番号だけ発行するバーチャルカード。発行・破棄がアプリから自由にでき、使い捨ても可能。

こんなWiseデビットカードなのですが、実は海外旅行をする上では、非常にお得に・安全に利用できるカードです。

個人的に、本当に便利なので助かっています。

実際パンデミック後に、7ヶ国に渡航してすべての国で便利に使い倒しています。

私自身はクレジットカードをほぼ使わなくなりました。

Wiseデビットカードのおすすめポイント

Wiseデビットカードで私が素晴らしいと思う点は、特に次の4つです。

- レートがお得

- 決済レートに上乗せがない&海外利用手数料が安い

- セキュリティ機能が豊富

- 帰国後も安心して生活できる便利なセキュリティ機能

- ATMで現金引出が可能

- 3万円まではATM手数料のみ、しかも国によってはATM手数料が無料の場合も

- マスターカード加盟店で使えるデビットカード

- 多くの加盟店で使えて便利

それぞれ具体的に説明します。

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

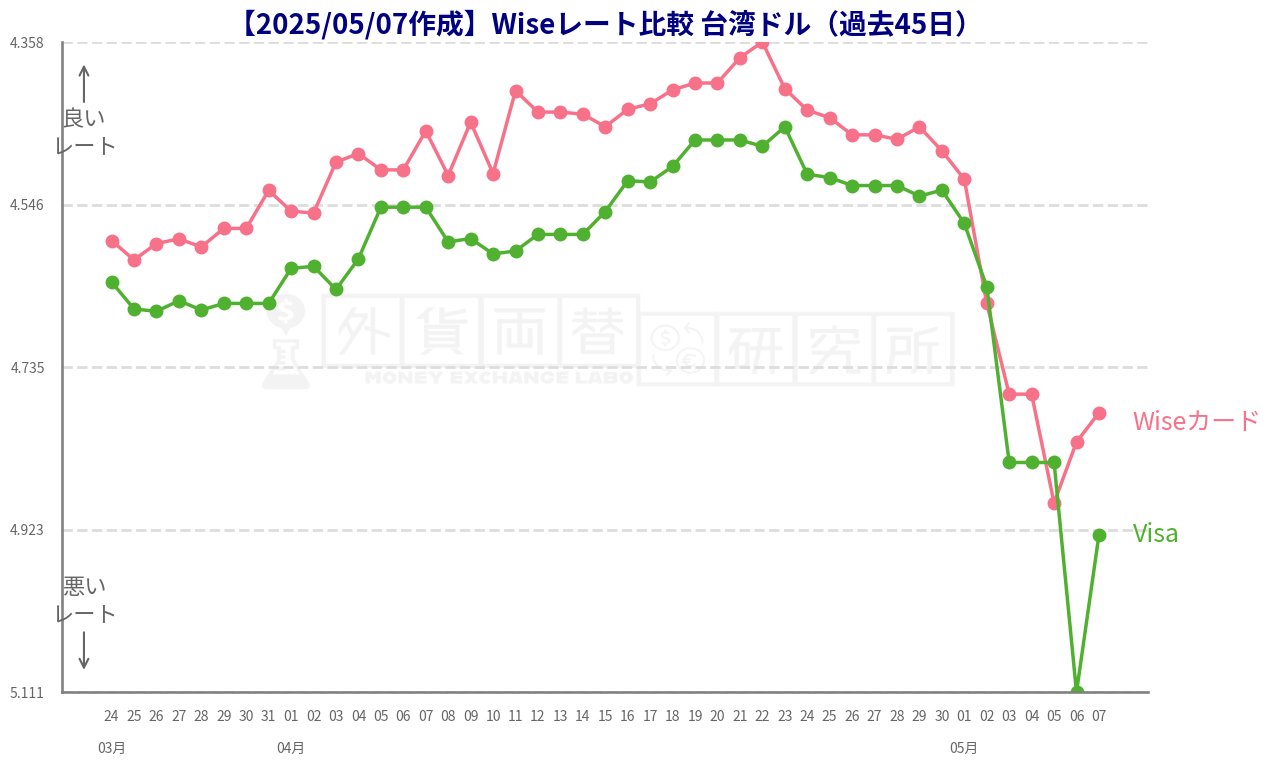

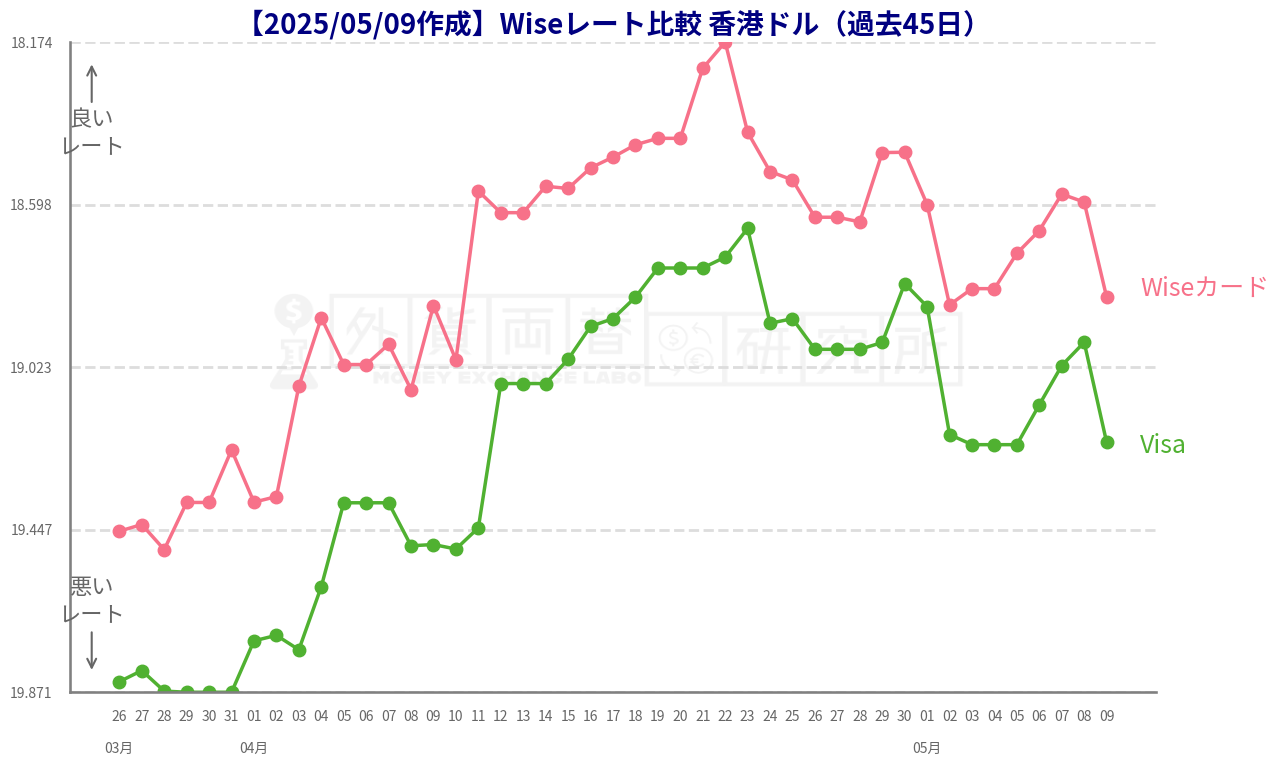

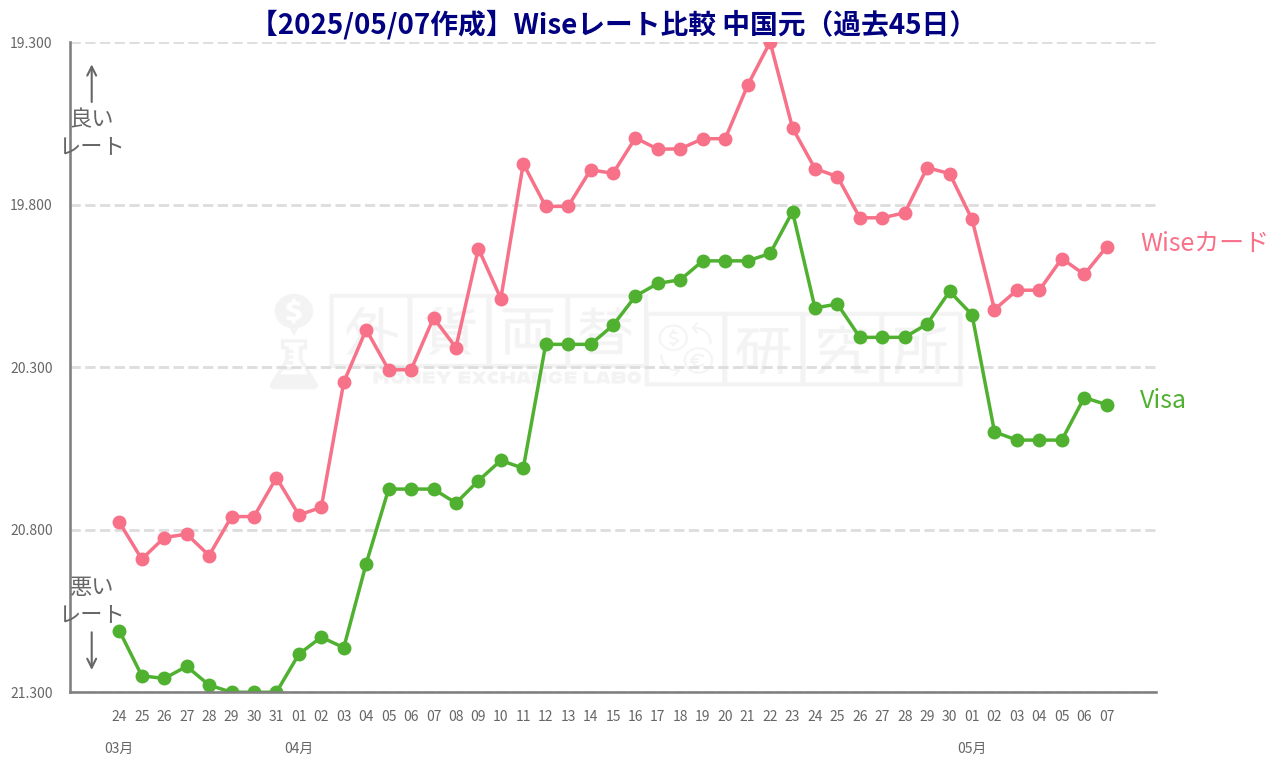

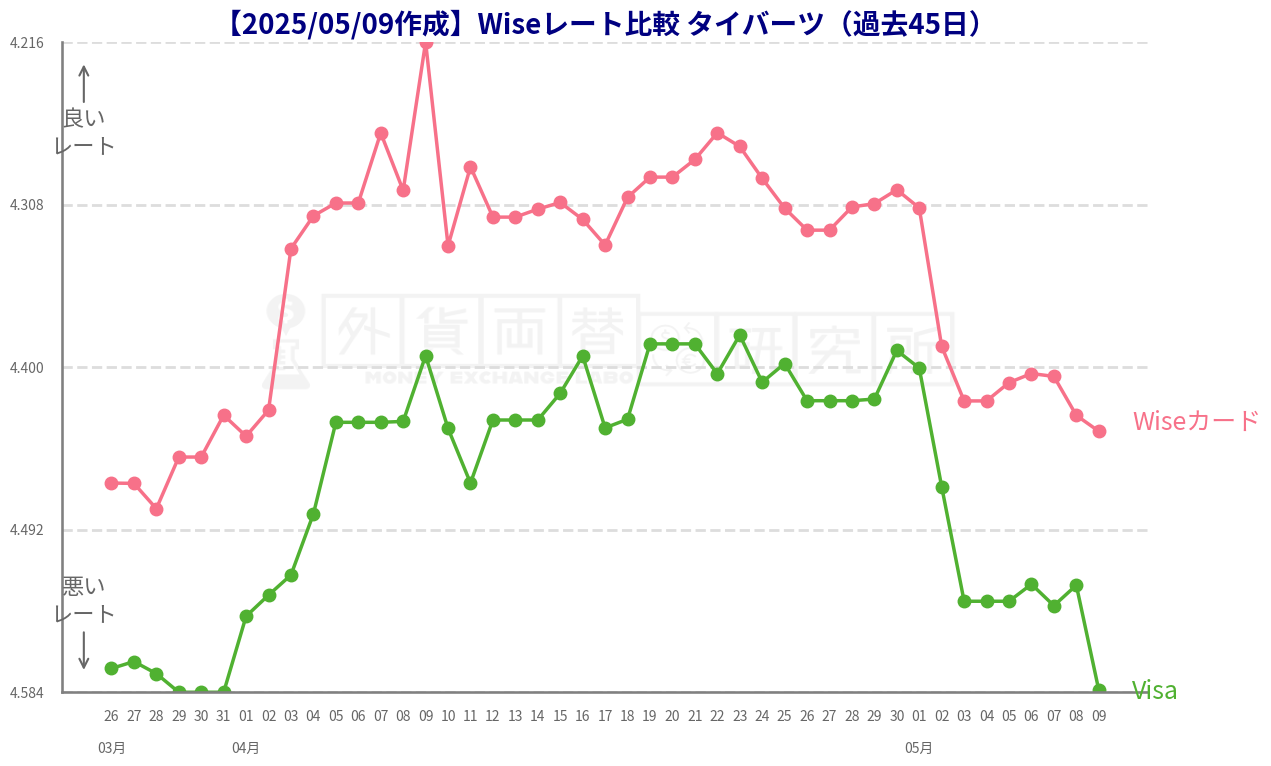

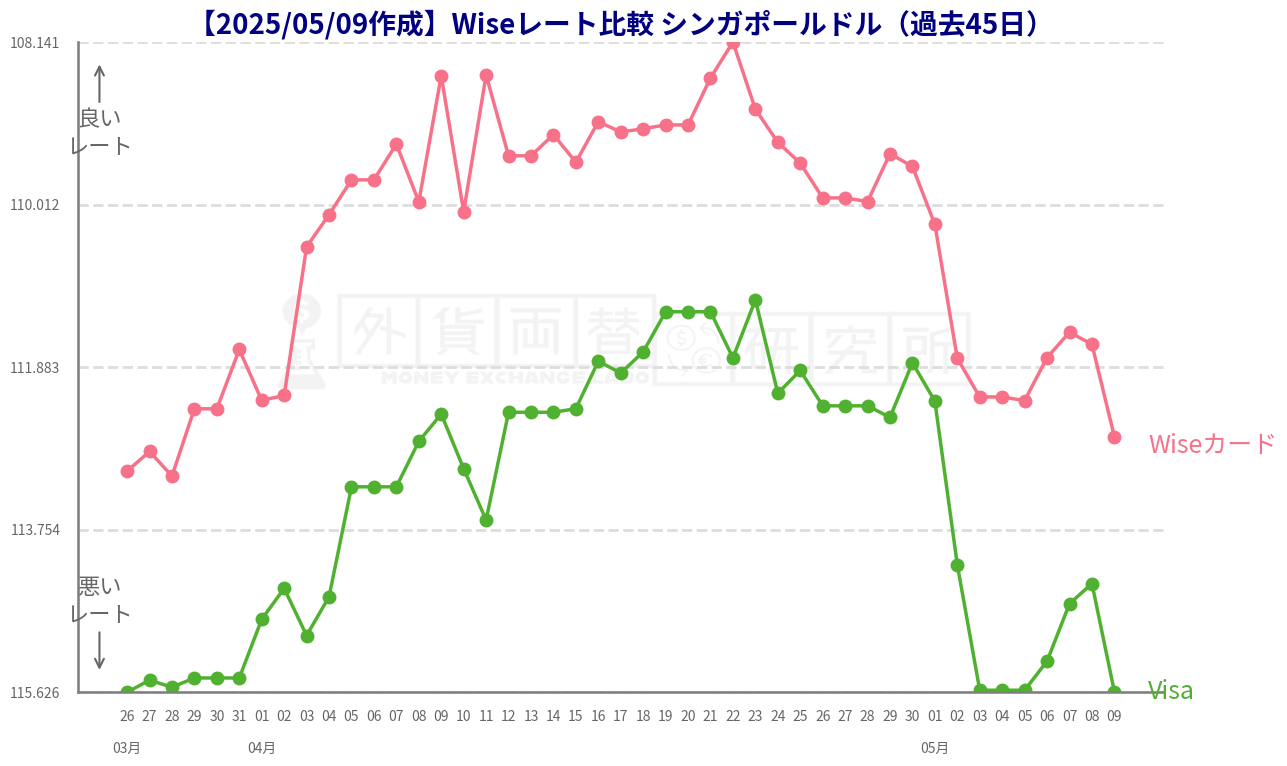

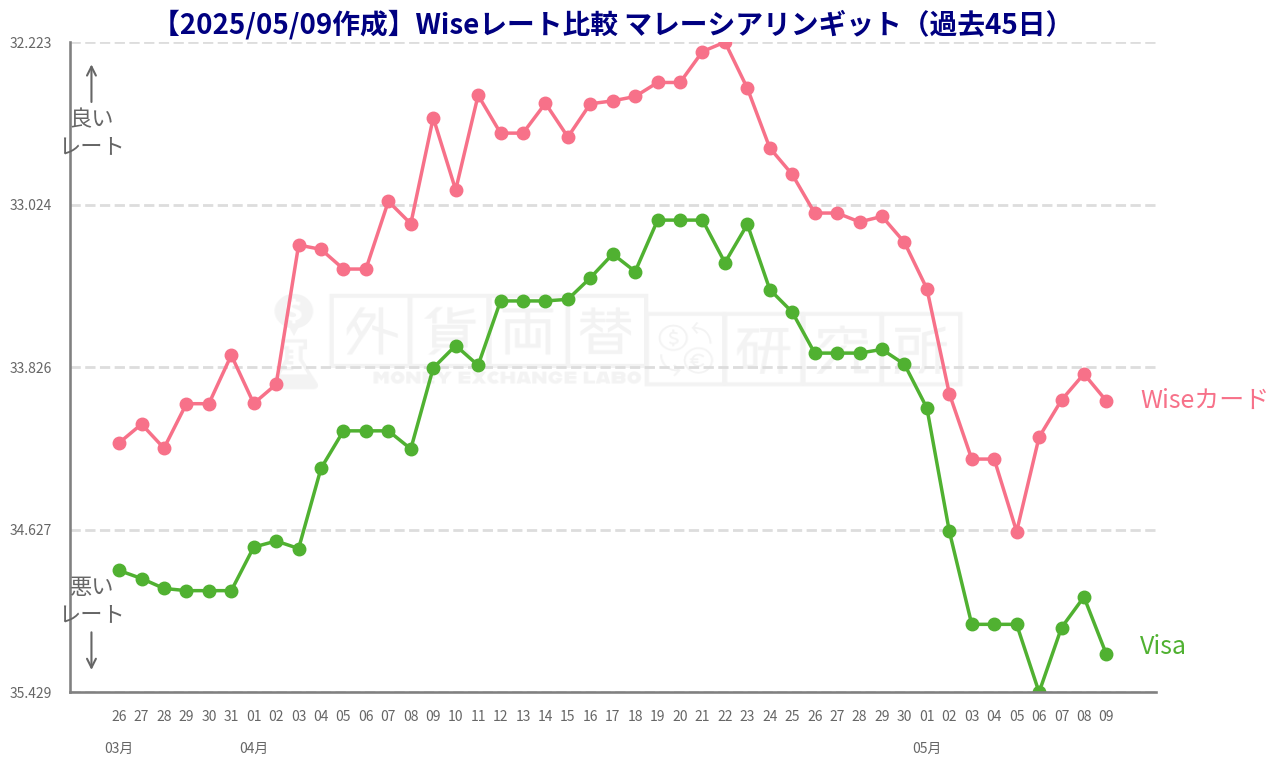

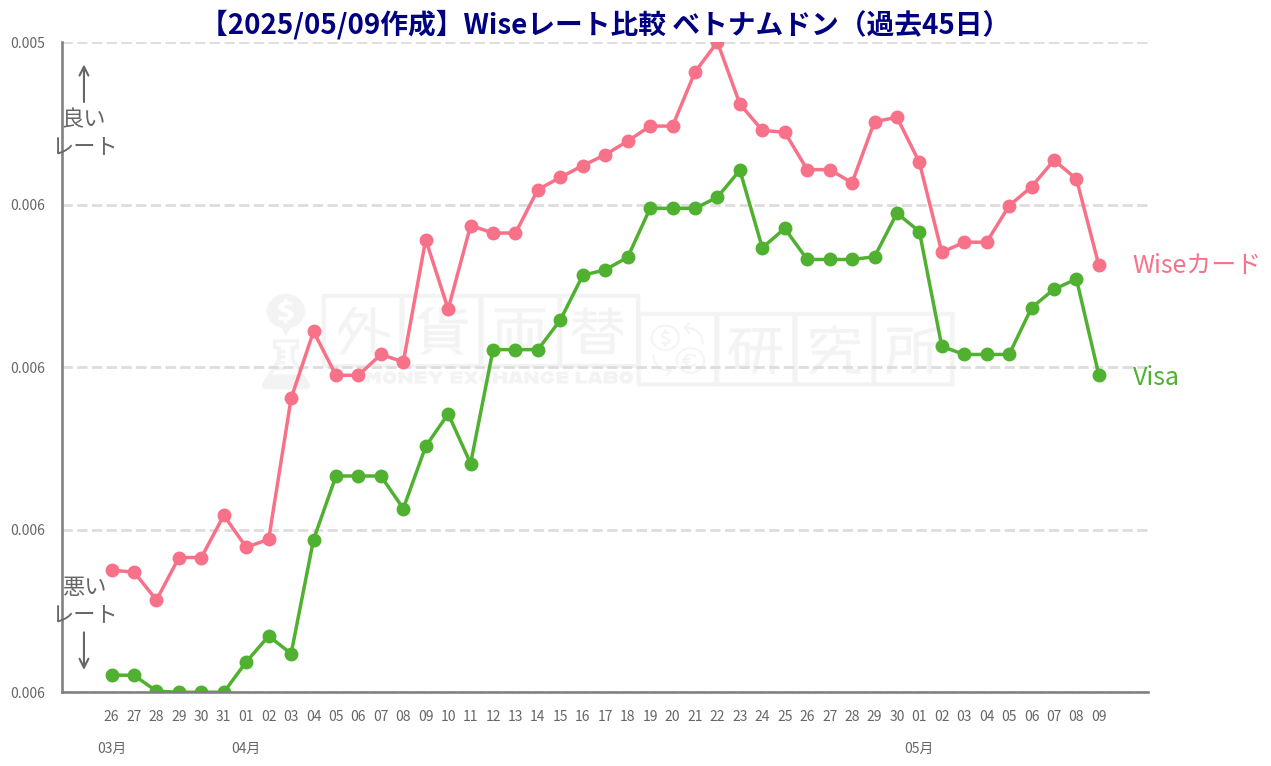

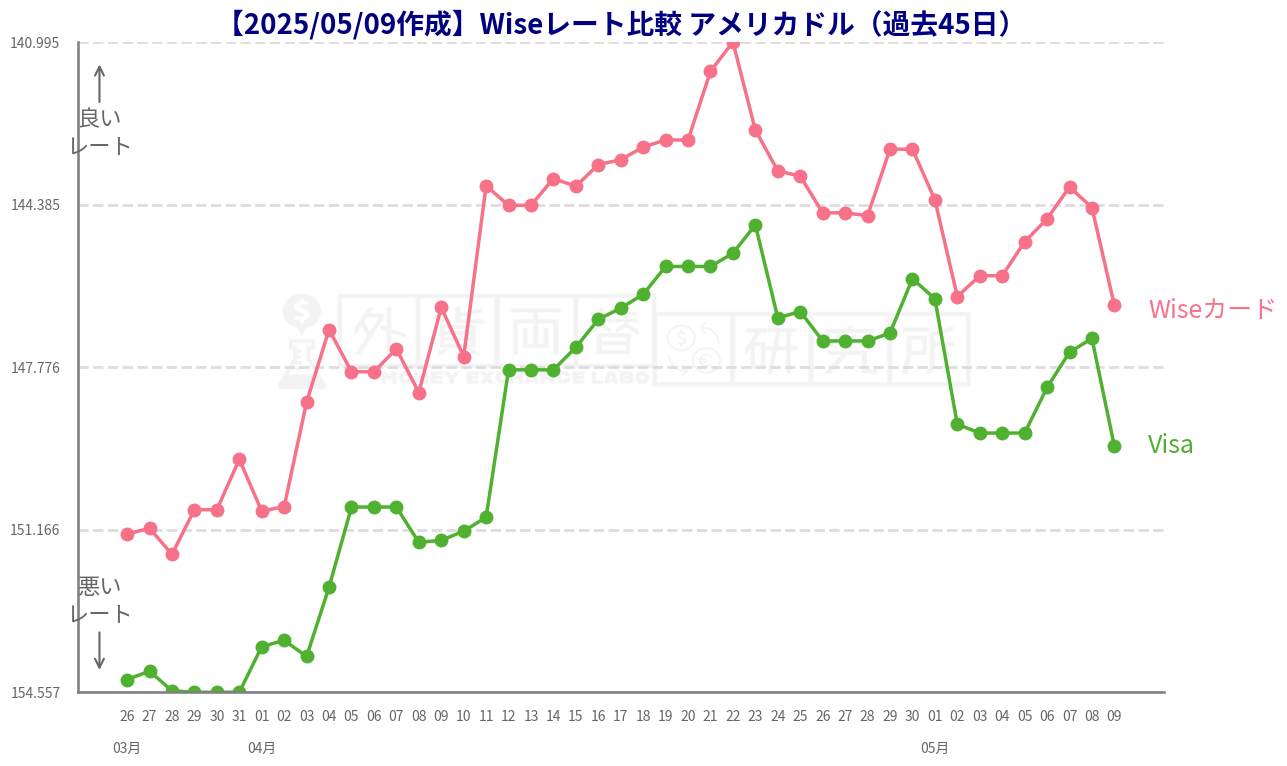

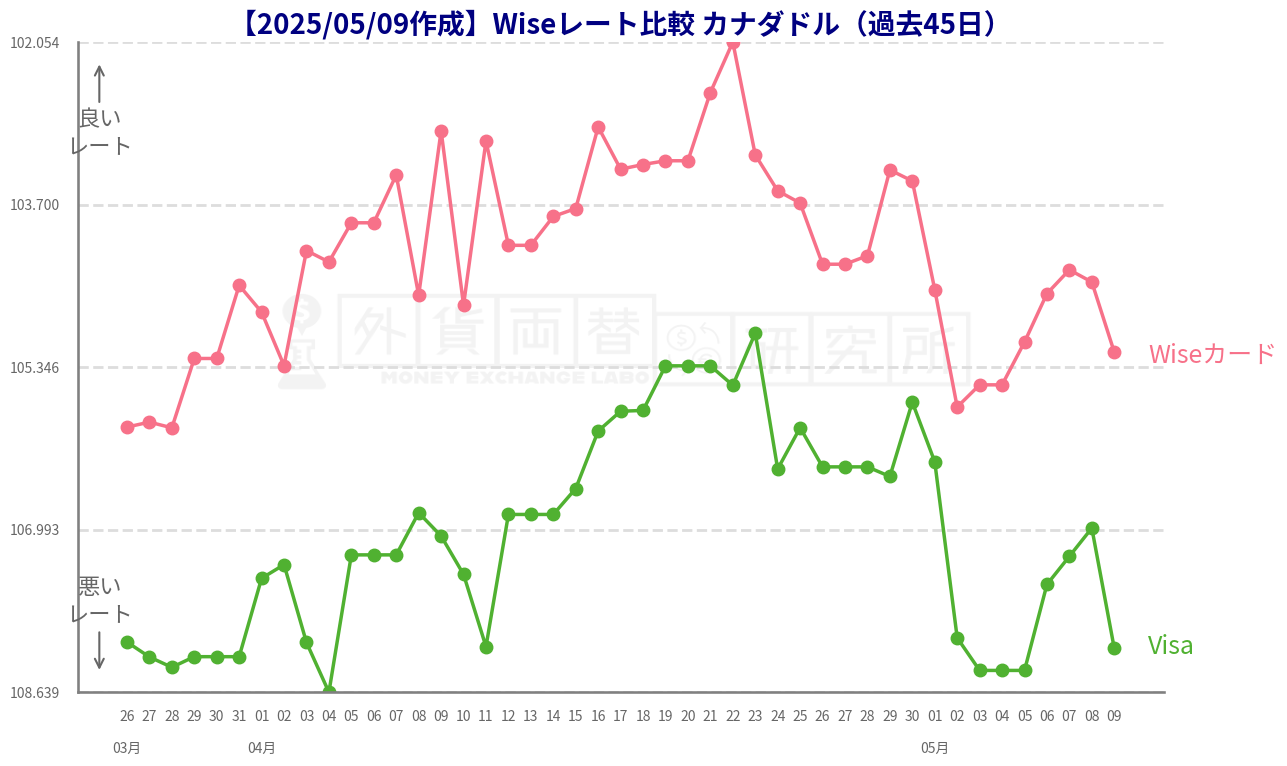

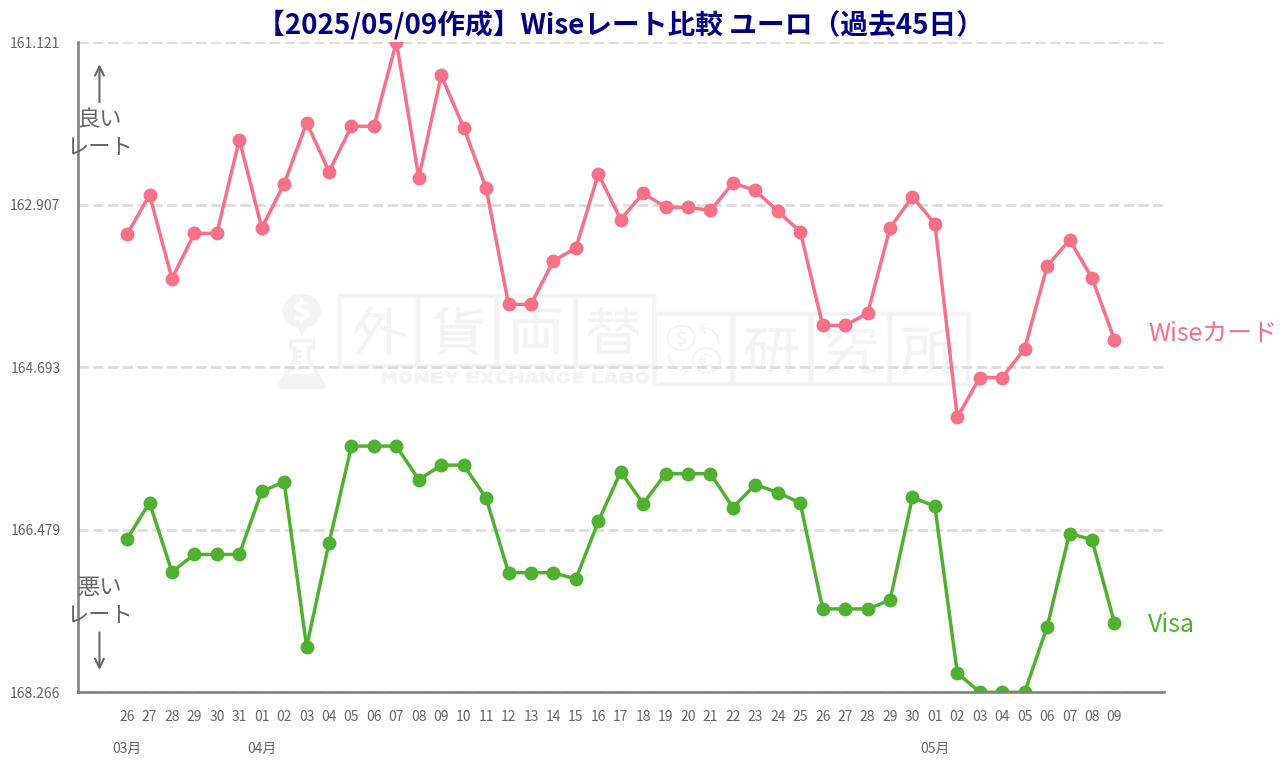

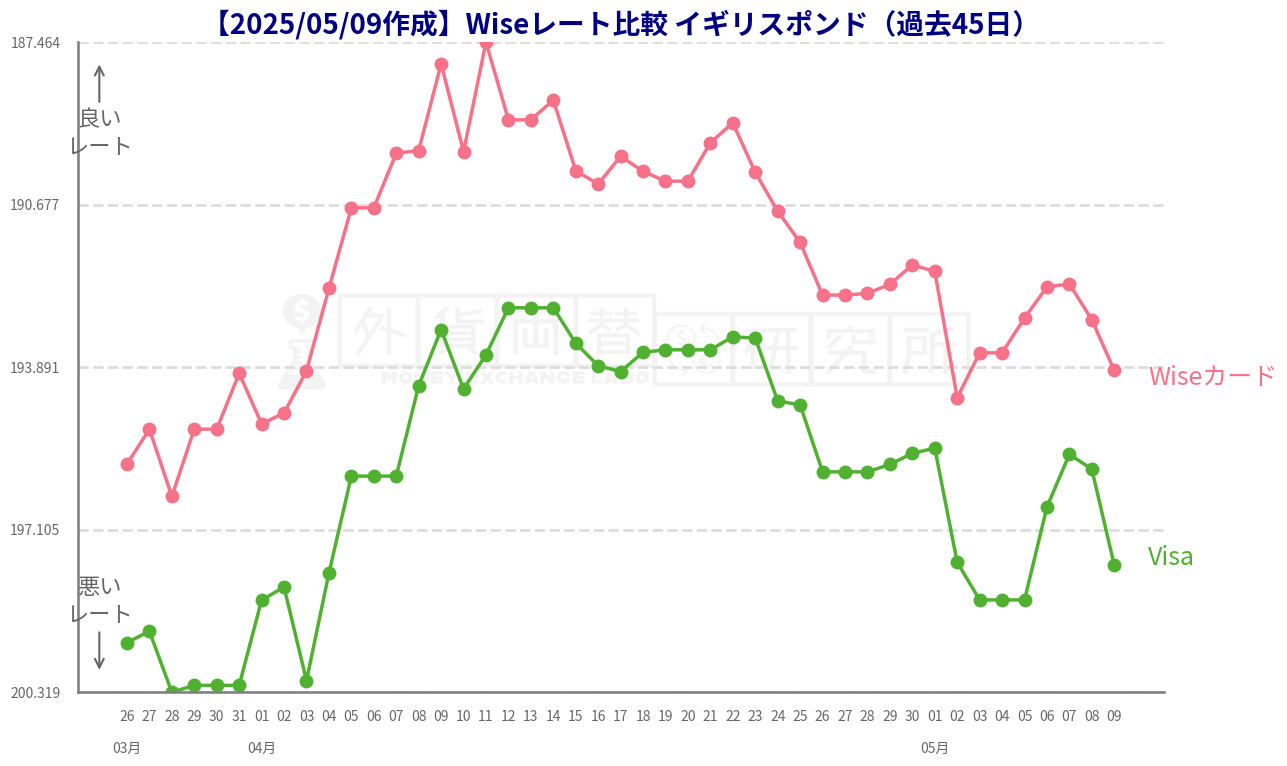

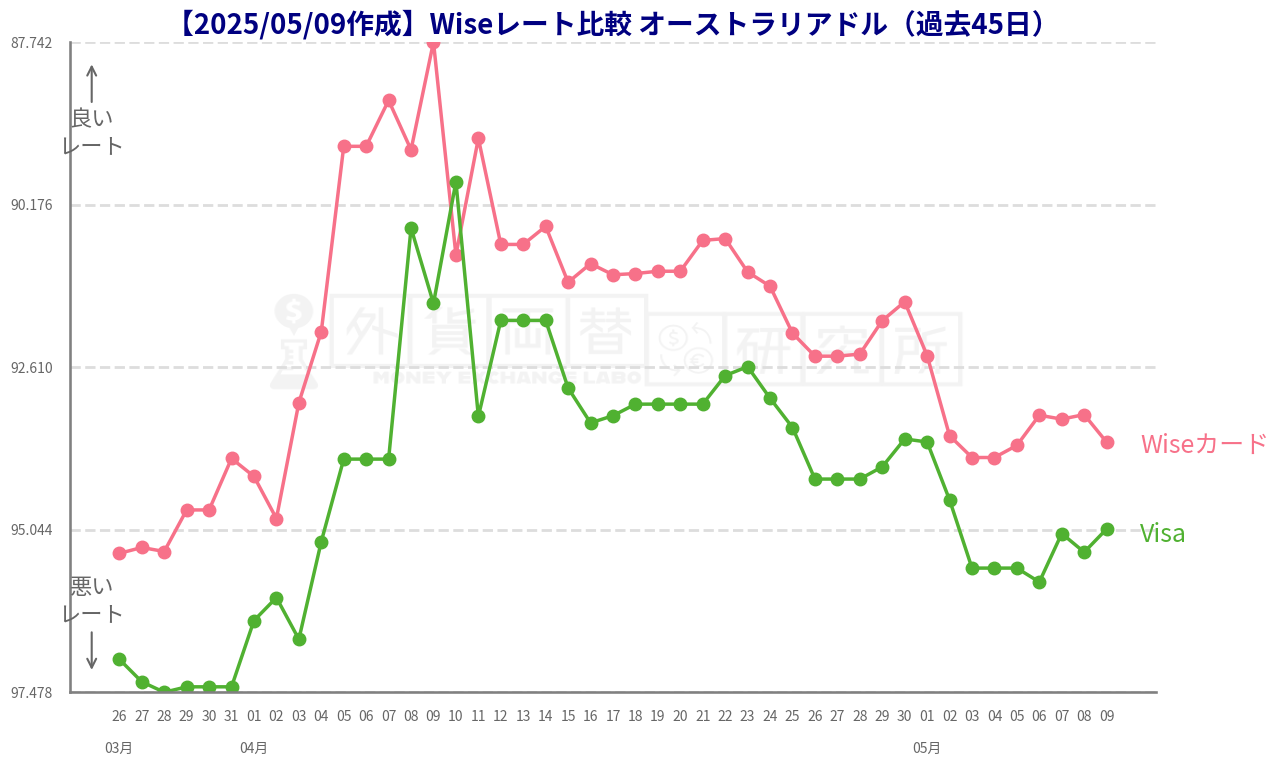

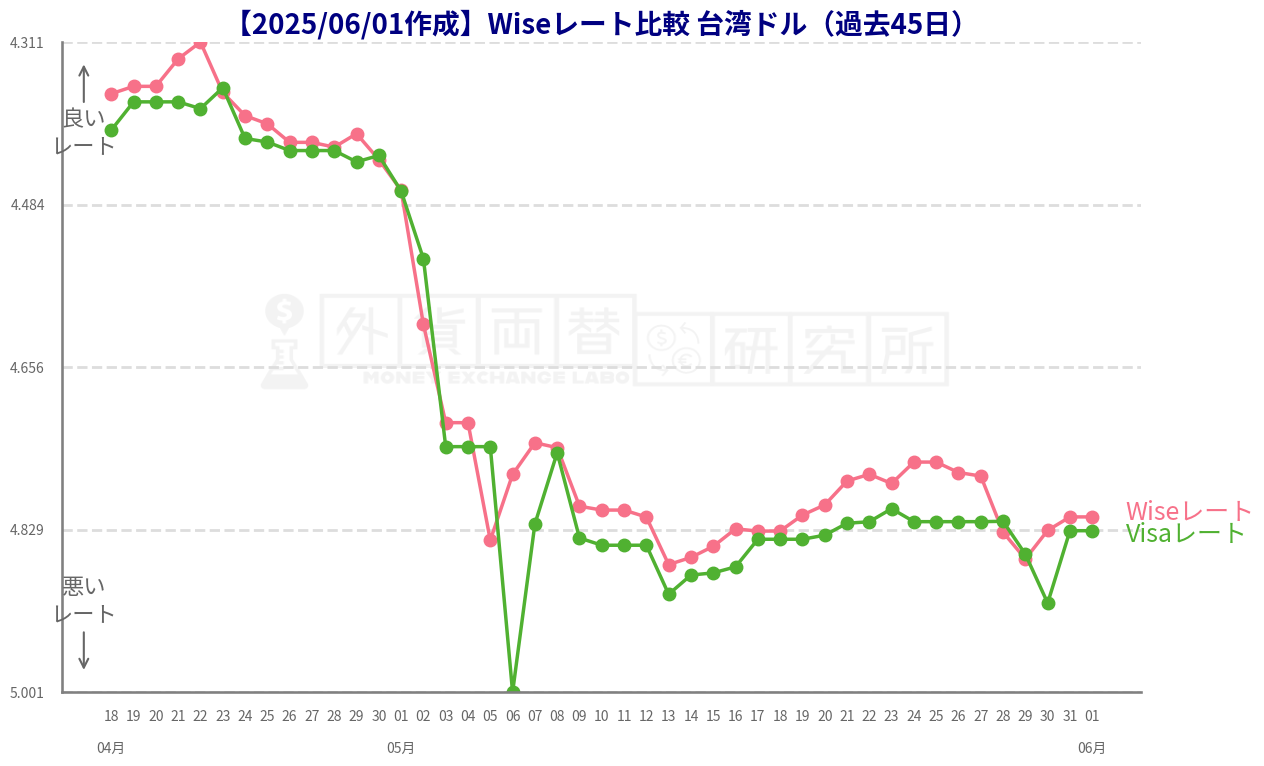

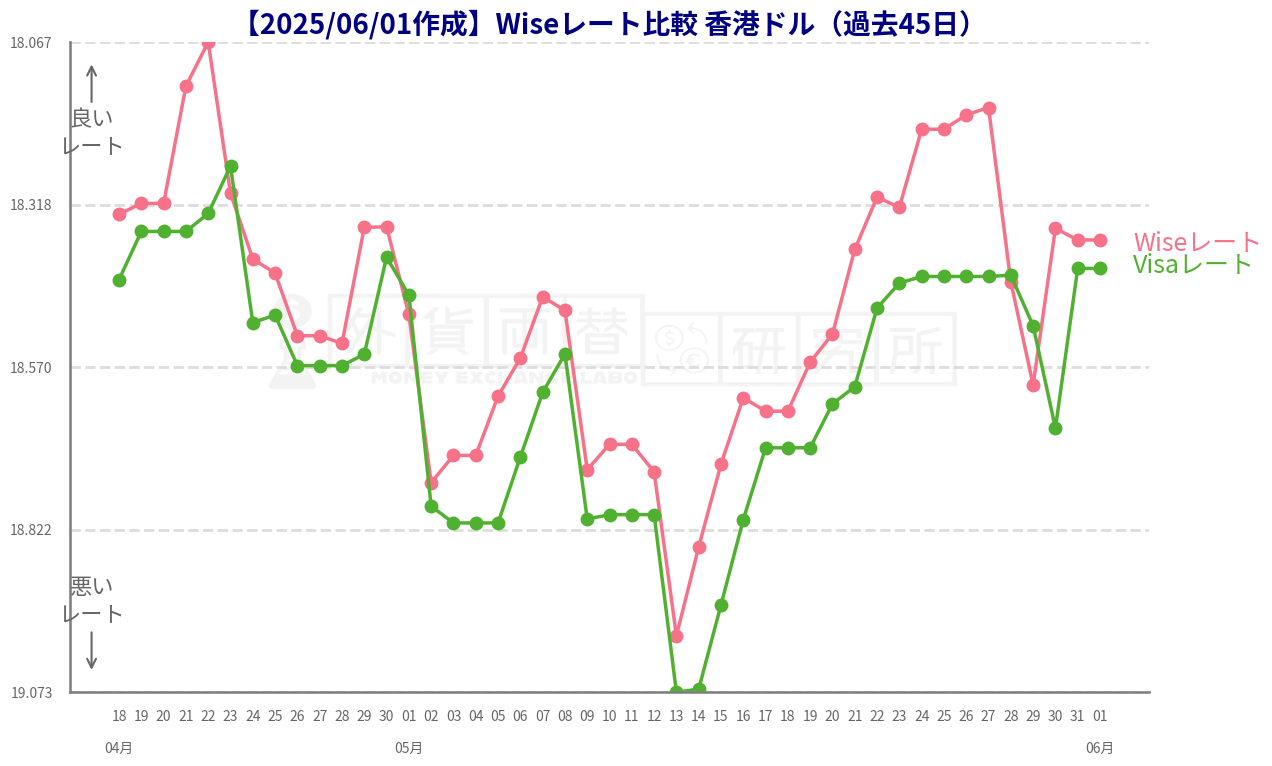

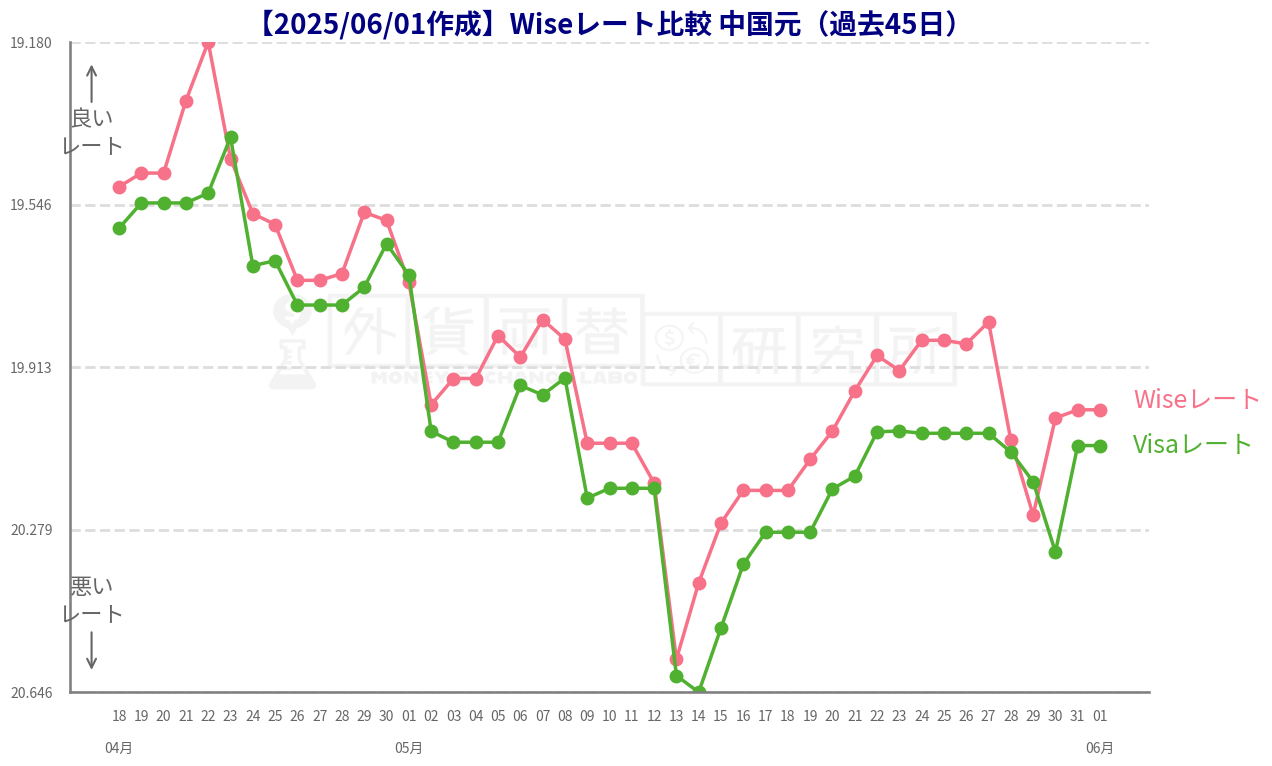

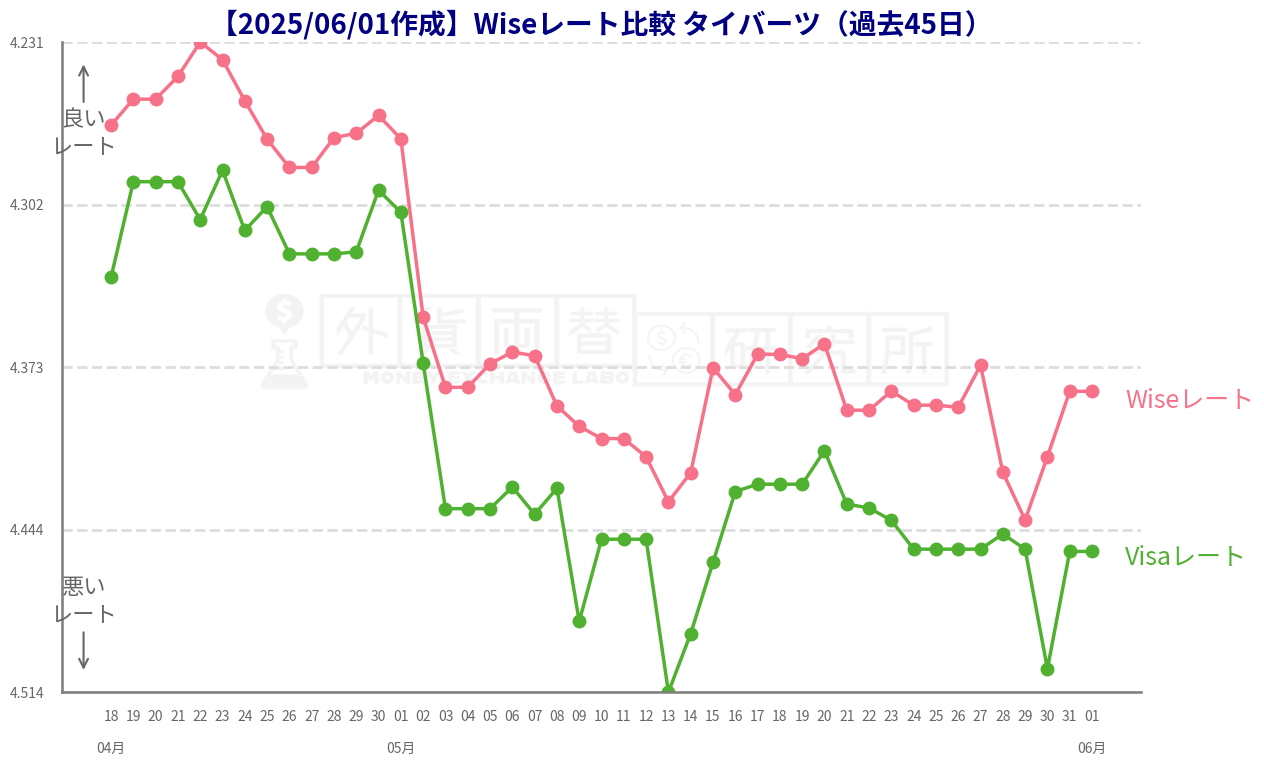

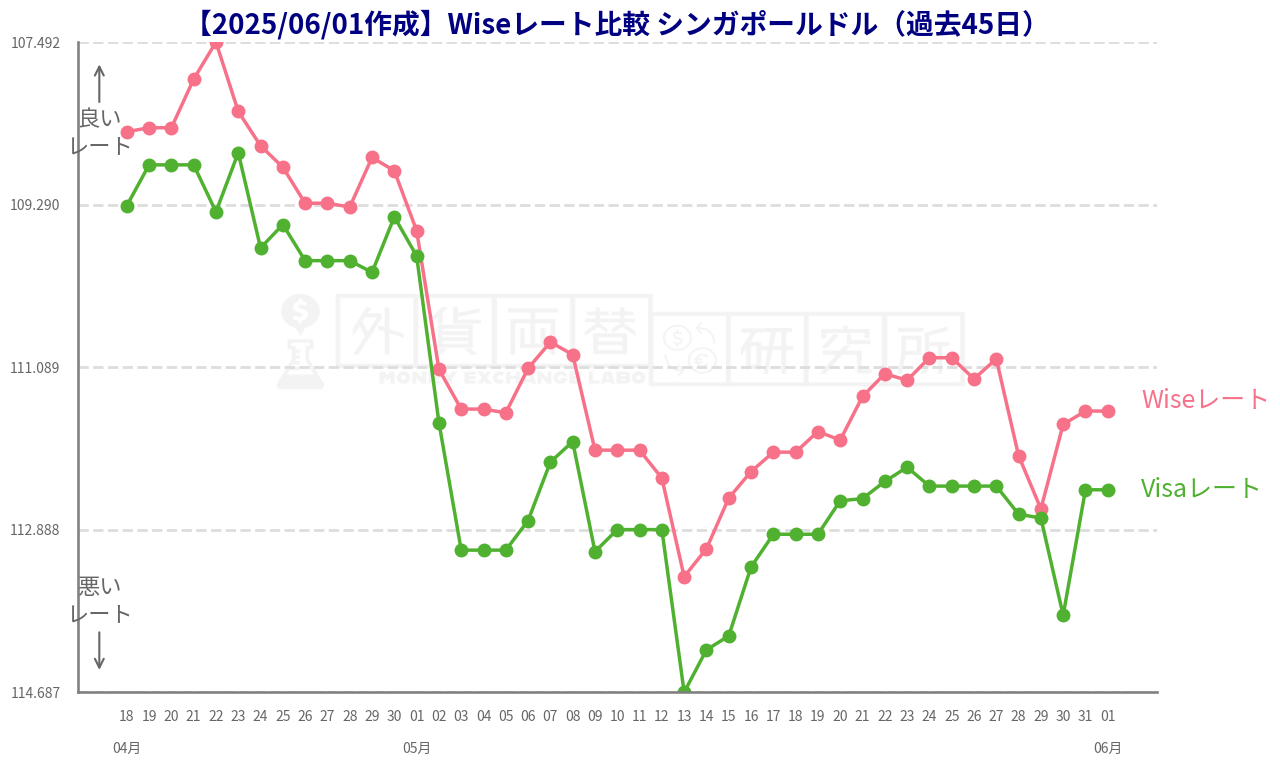

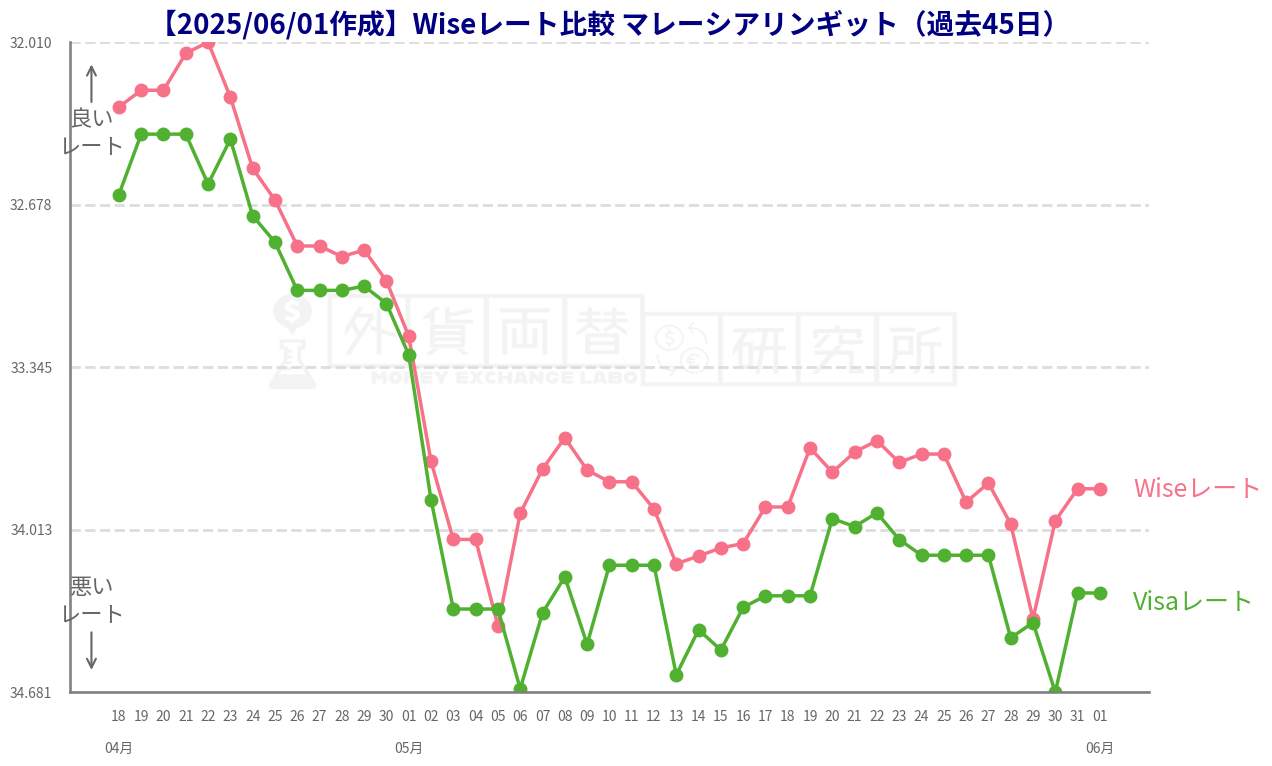

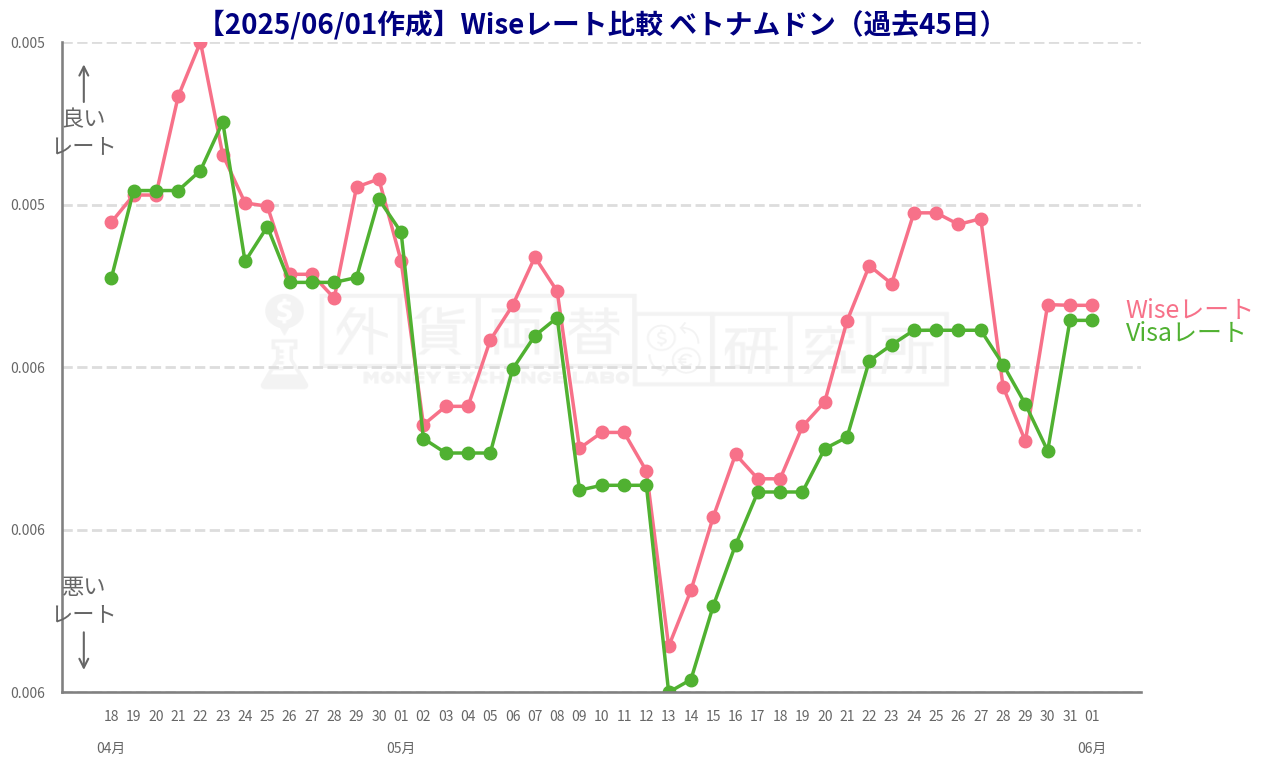

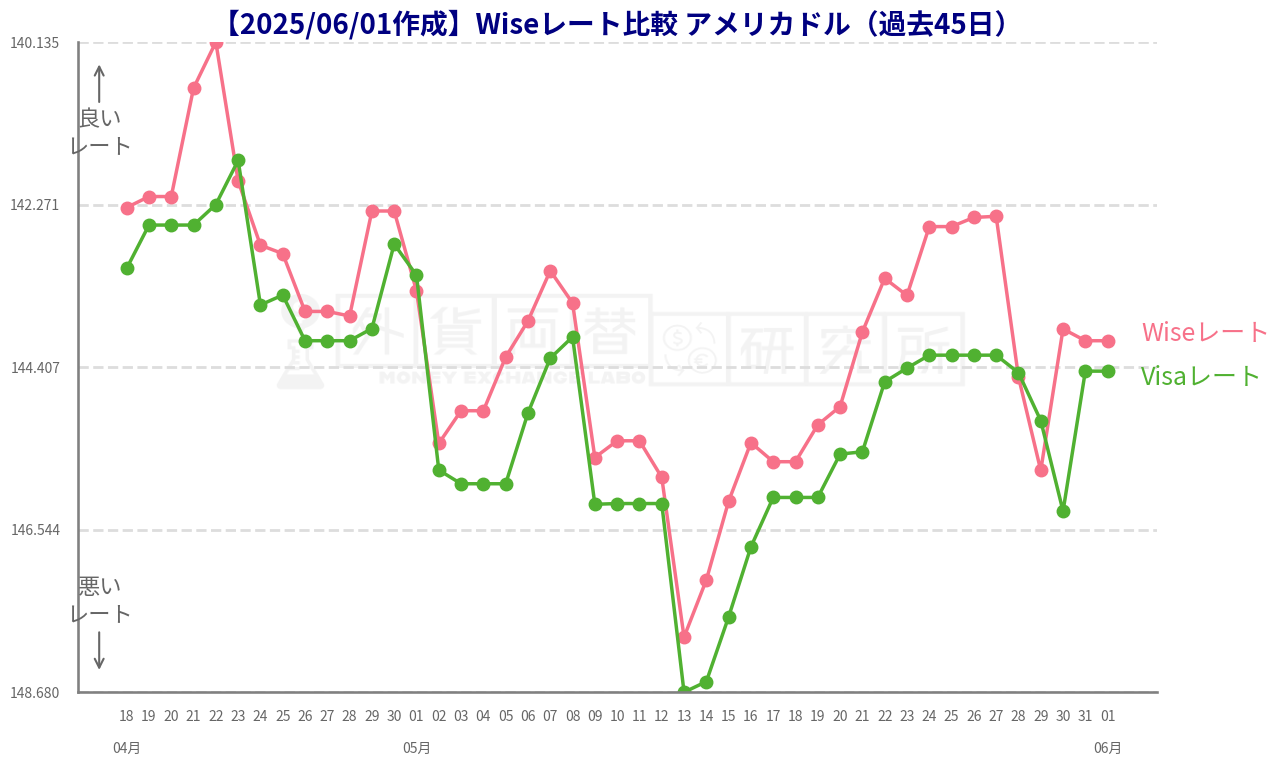

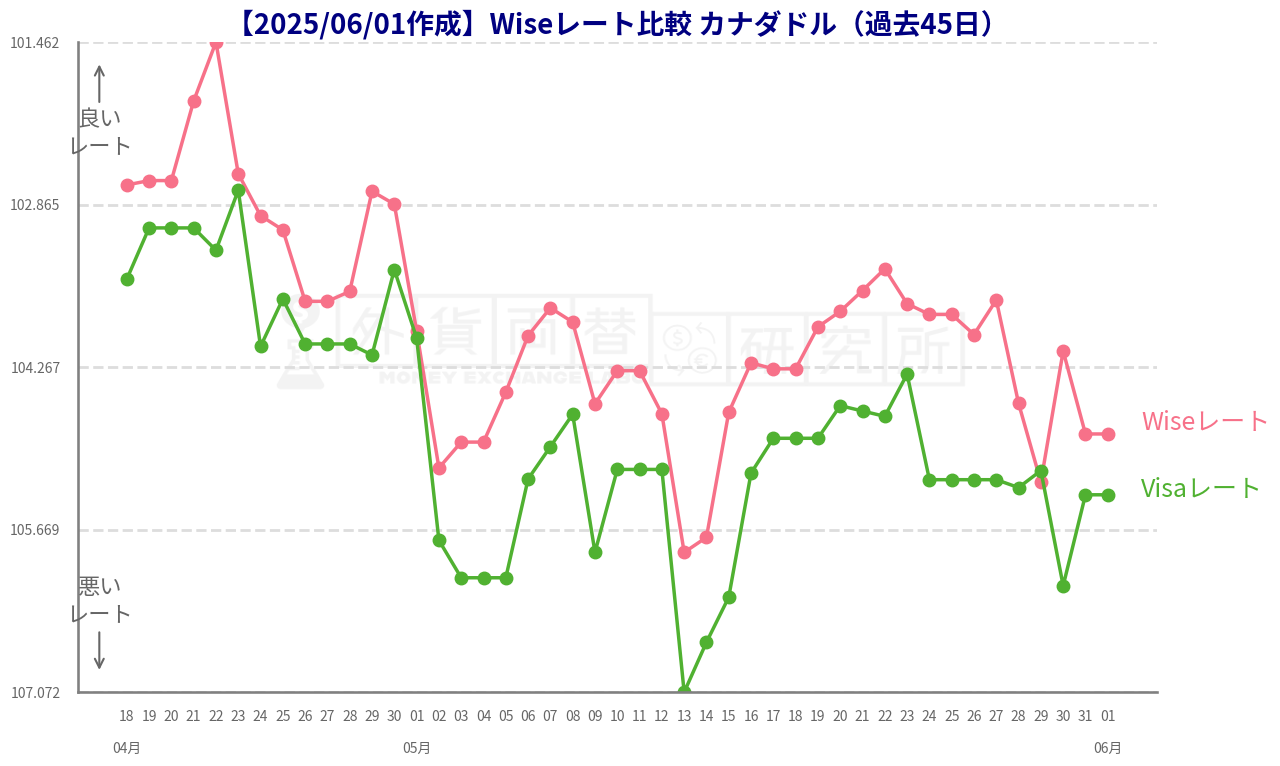

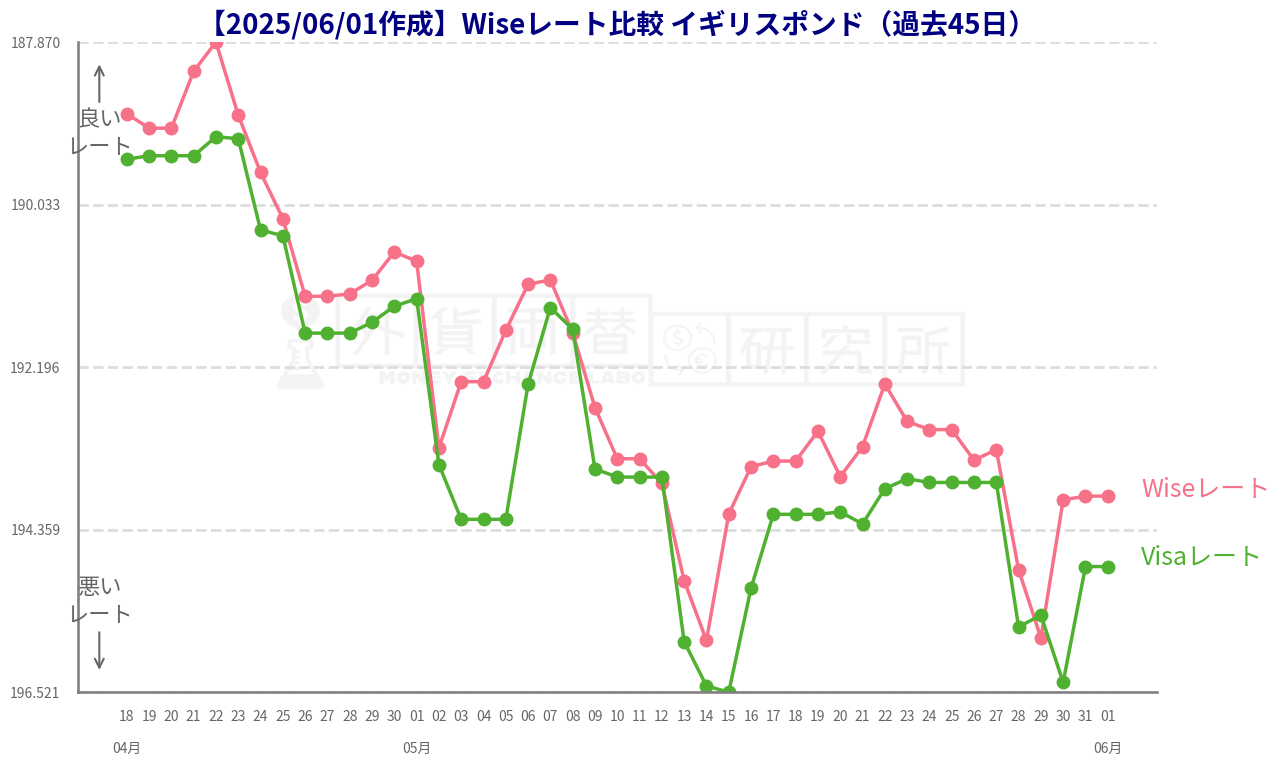

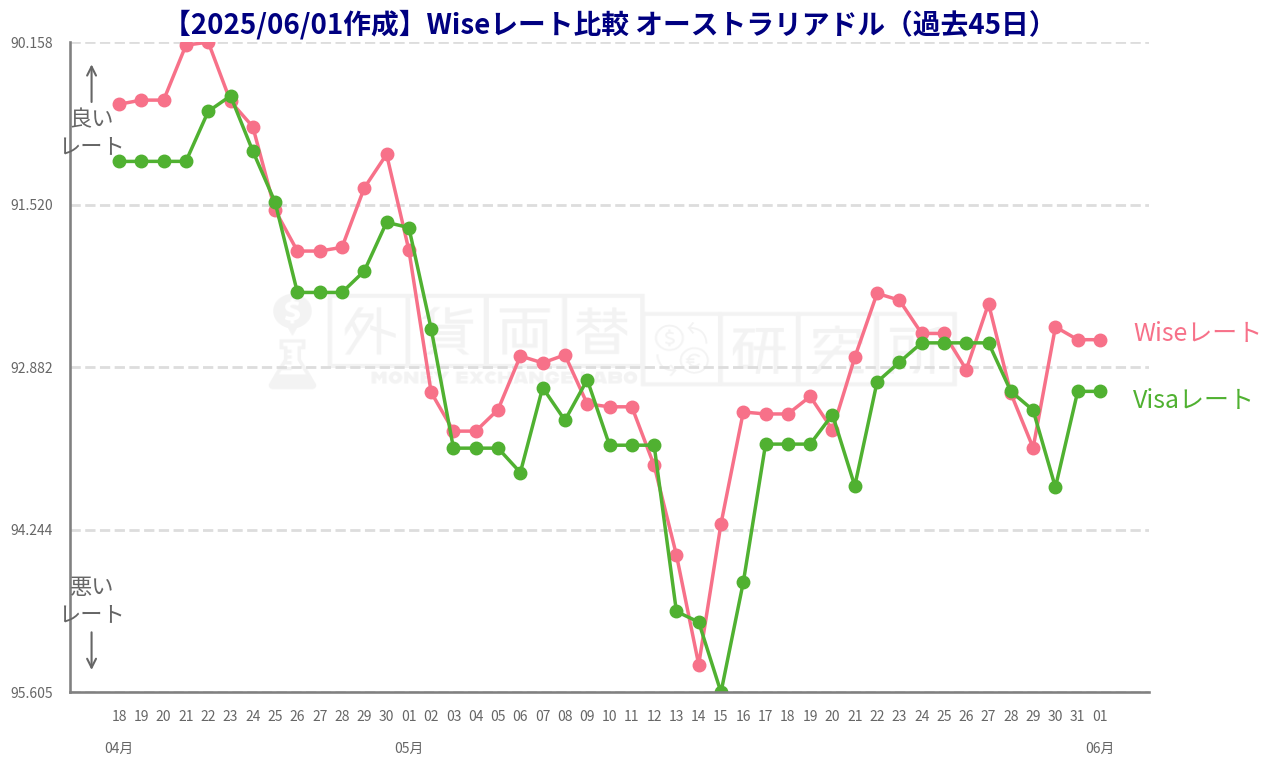

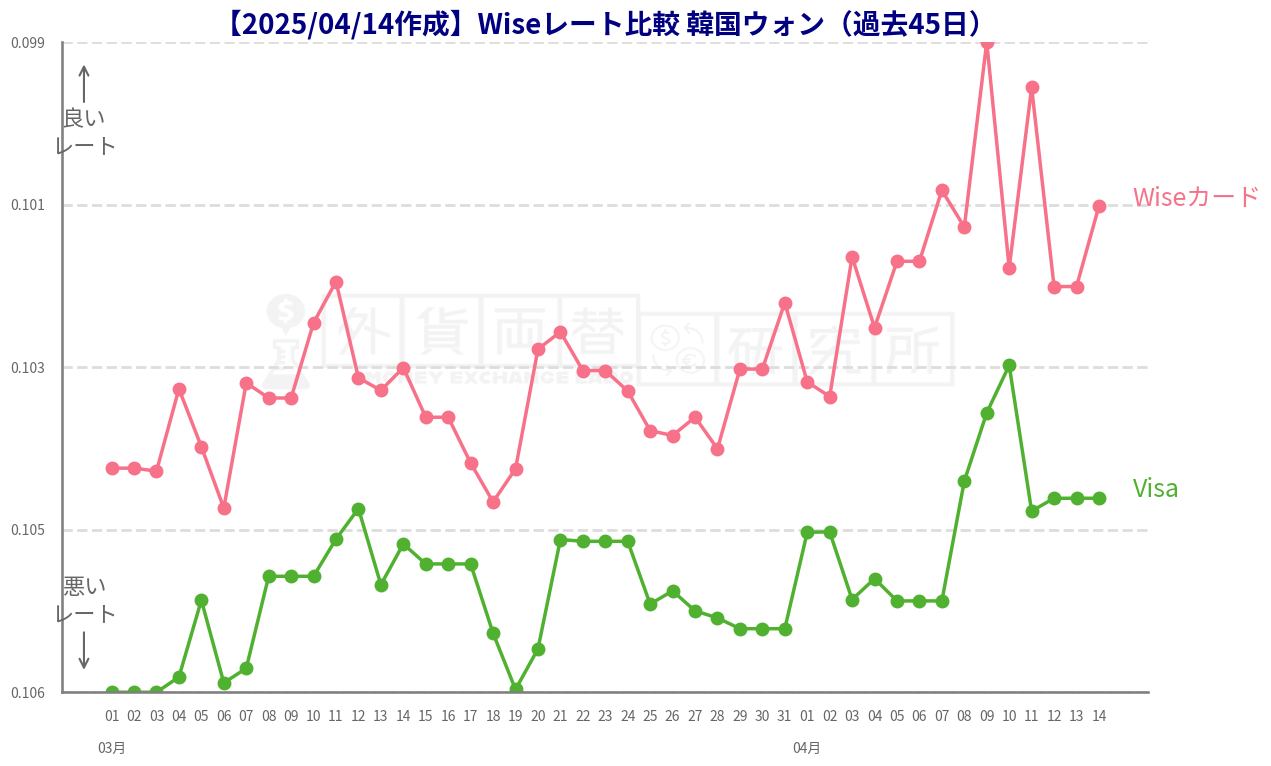

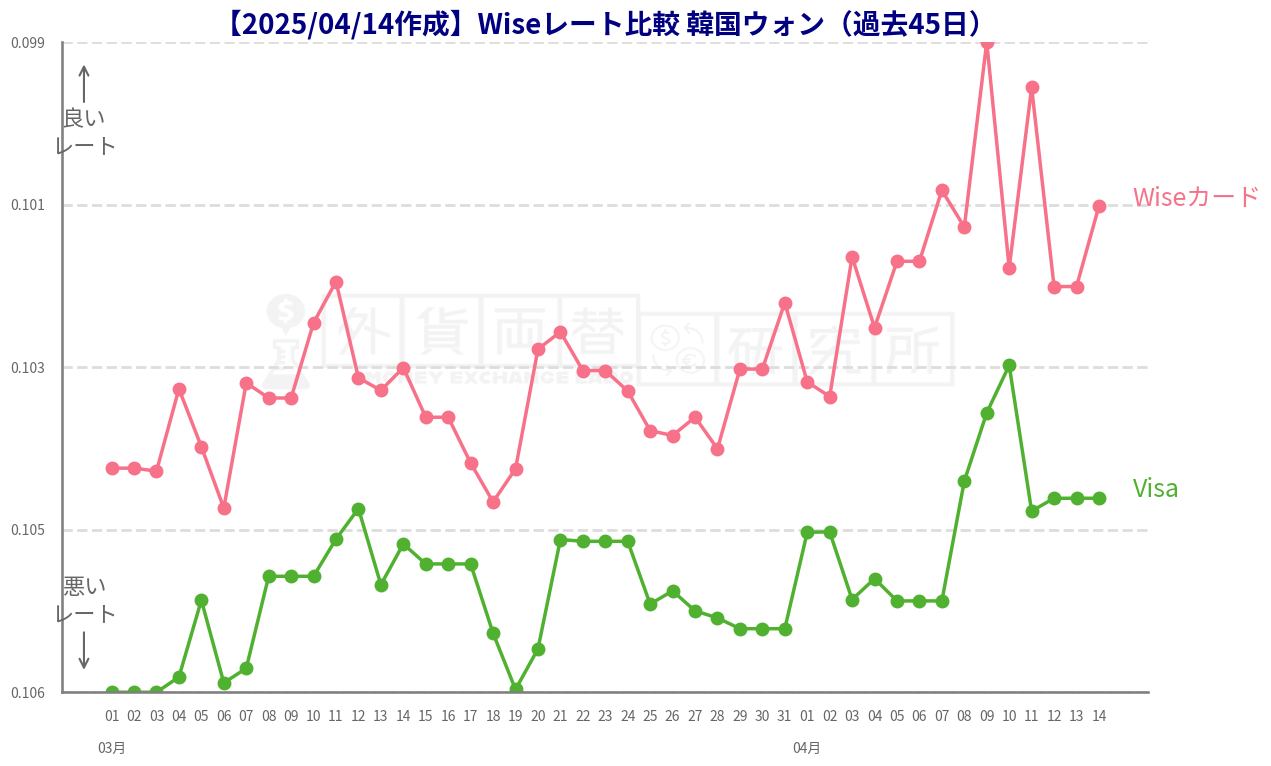

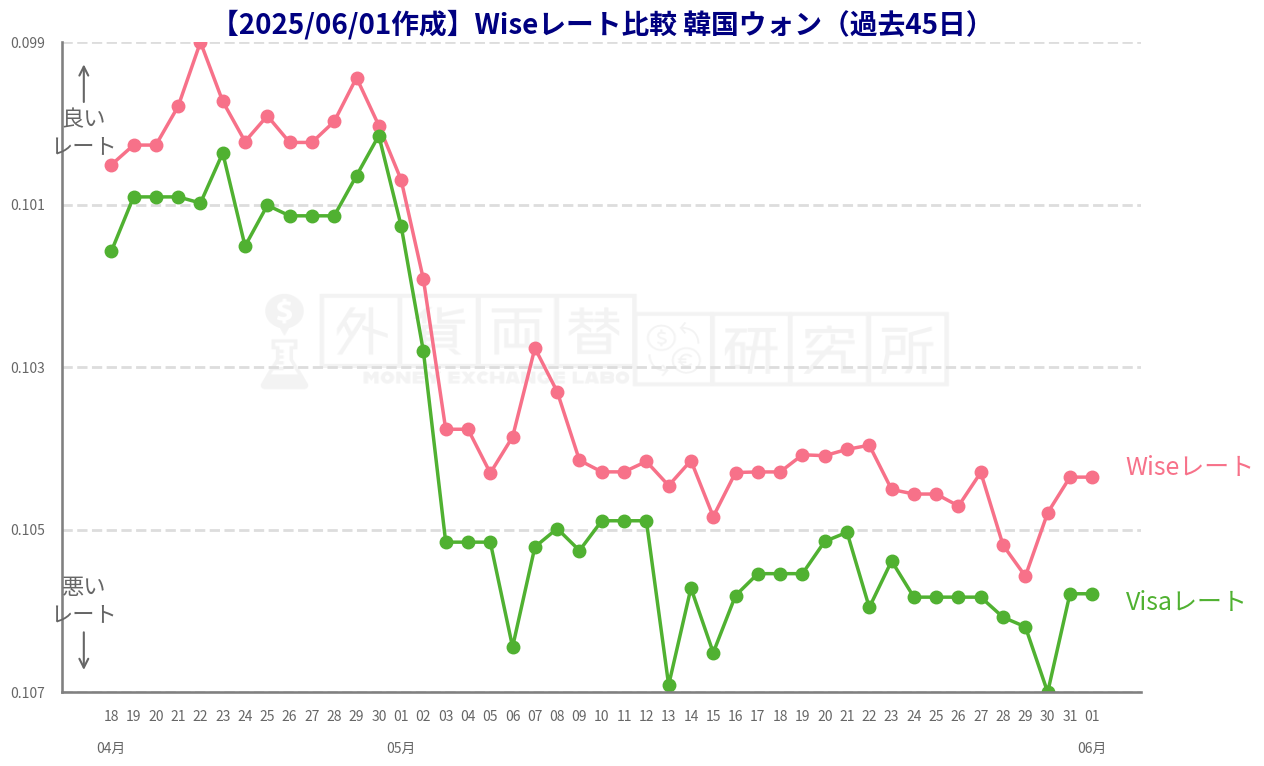

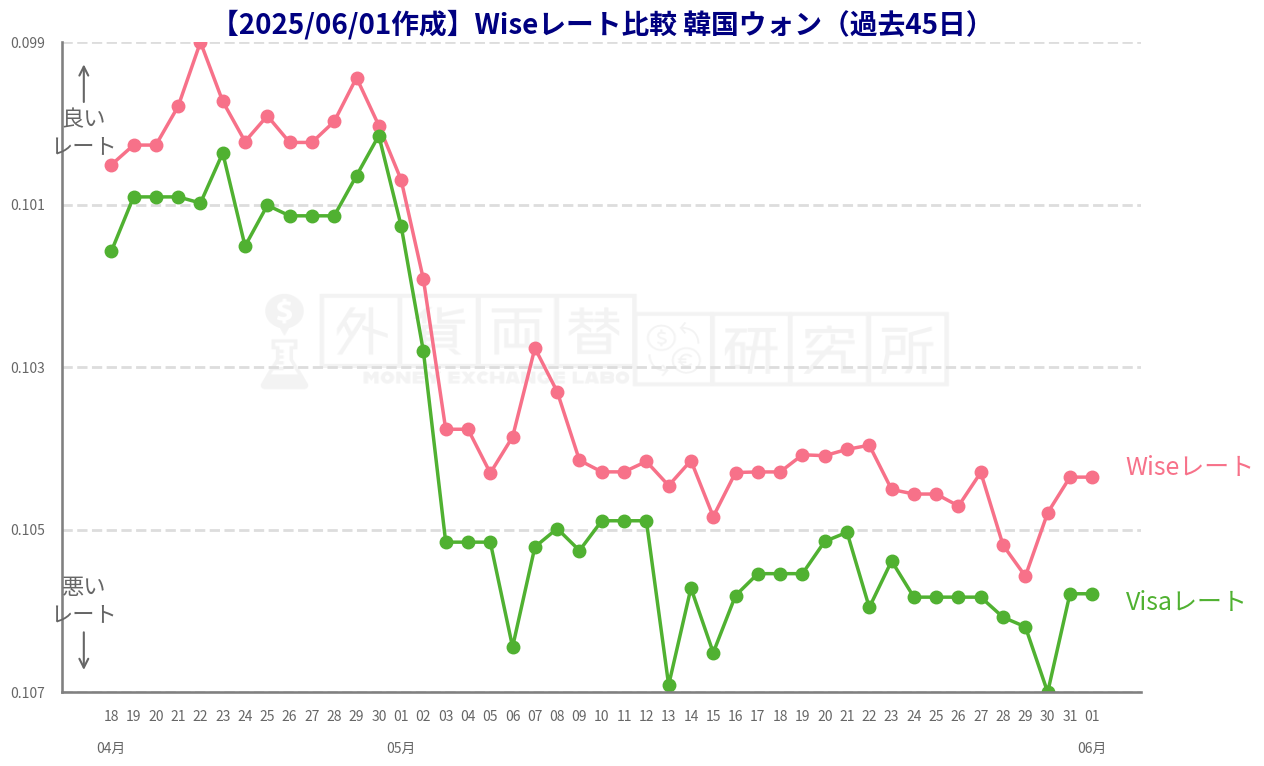

レートがお得 : 主要通貨のレートをVisa・Masterカードと比較

Wiseデビットカードのレートをクレジットカードと比べる

まず、Wiseデビットカードはレートがお得です。主要通貨のレートを比較してみましょう。

- Wiseカード(レートを公式サイトで確認)

- レート:お昼頃のレートで比較

- 手数料:該当する通貨の手数料をレートに反映

- Visa(レートを公式サイトで確認)・Mastercard(レートを公式サイトで確認)

- レート:該当日のレートで比較

- 手数料:2.2%をレートに反映(日本のカード会社のほとんどが2.2%を採用)

レートは1日1回、毎日お昼頃更新します

| カード | 本日のレート |

|---|---|

| Wiseカード | 1韓国ウォン = 0.1067円 |

| Visa | 1韓国ウォン = 0.1092円 |

| Mastercard | 1韓国ウォン = -円 |

(最終更新日時 : 2024/12/11 12:17)

Wiseカードは、Visa・Mastercardで決済した場合と比べレートが良いです。主な理由は以下の通りです。

- レートに手数料が上乗せされない

- 外国為替市場の実勢相場レートをそのまま使用(Google等で確認できるレートと同等のレート)

- 他社と異なり、レートへの手数料の上乗せがない。そのため、手数料分、有利なレートになることが多い

- 海外決済手数料が安い

- 日本の一般的なクレジットカード会社と比較して、半額前後~場合によってはもっとお得な手数料で利用可能

より具体的な説明を知りたい方は、以下から詳細な説明をご覧ください。

レートに手数料が上乗せされないことの詳細説明

通貨別に、Visa・マスターカードのレートと比較していきましょう。

レートは1日1回、毎日お昼頃更新します

| カード | 本日のレート |

|---|---|

| Wiseカード | 1韓国ウォン = 0.1059円 |

| Visa | 1韓国ウォン = 0.1068円 |

| Mastercard | 1韓国ウォン = -円 |

(最終更新日時 : 2024/12/11 12:17)

海外利用時のレートについては、各社以下の通りの違いがあります。

| 一般的なクレジットカード | Wiseカード |

| ・当日の為替動向を元に、各社の手数料を上乗せしたレートを使用 ・レートは1日を通じて同じで、毎日更新される | ・手数料の上乗せがない、外国為替市場の実勢相場レートを採用 (Google等で確認できるレートと同等) ・レートはリアルタイムで最新のものを使用 |

この違いがあるため、基本的には手数料が上乗せされていないWiseカードが有利なことが多いです。

ただし、レートの更新タイミングが異なるために、レートが急激に変動した場合には差が大きくなります。レートの急変時には、Visaカード・Mastercardのほうがレートが良くなる場合も、Wiseのレートがより有利になる場合もあります。(レートの変動の仕方によって結果が異なります)

海外決済手数料が安い事の説明

Wiseカードを、海外決済で利用する場合の手数料は、通貨により異なります。具体的には以下の通りです。

| 決済通貨 | 海外決済手数料 |

|---|---|

| 韓国ウォン | 0.77% |

| 台湾ドル | 0.97% |

| 香港ドル | 0.5% |

| 中国元 | 1.1% |

| タイバーツ | 0.75% |

| シンガポールドル | 0.51% |

| マレーシアリンギット | 0.57% |

| ベトナムドン | 0.75% |

| アメリカドル | 0.52% |

| カナダドル | 0.49% |

| ユーロ | 0.5% |

| イギリスポンド | 0.54% |

| オーストラリアドル | 0.49% |

(最終更新日時 : 2024/12/11 12:17)

日本のクレジットカードの海外決済手数料は、Visa・Mastercardを利用する大手のクレジットカード会社の場合、一般的には2.2%です。そのため、Wiseカードを利用すると、海外決済手数料を半額以下に抑えられる場合が多いです。

主要クレジットカードの海外決済手数料について、以下に示します。(2024/05/08時点)リンクも示していますので、最新情報はリンク先で確認して下さい。

Wiseデビットカードの手数料をクレジットカードと比べる

ただ実際レートだけ見てもよくわからない…ということで、ここでは具体的にいくら違うかも比較してみましょう。

Wise・Visa・Mastercardで共通して言えることは、各社の決済レートが、その日の東京外国為替市場のレートよりも高くっていること。ただ、各社でいくら高くなっているのは異なります。この金額が、実質的には手数料となります。

ここでは、10万円決済時の各社の決済レートについて、東京外国為替市場のレートとの差がいくらになっているのかをまとめました。これにより、各社が実質的にいくら手数料をとっているのかがわかります。

以下のデータは、2024/12/11 12:17時点のものです。実際は、日々刻々ととレートが推移していますので、分単位で変わりますので注意してください。あくまで目安として参照してください。

また、10万円決済時のものなので、1万円なら10分の一ですし、20万円なら倍になります。

| 通貨名 | Wiseデビット | Visa | Mastercard |

|---|---|---|---|

| アメリカドル | 520円 | 2,631円 | -円 |

| カナダドル | 490円 | 2,674円 | -円 |

| ユーロ | 500円 | 2,472円 | -円 |

| イギリスポンド | 540円 | 2,452円 | -円 |

| スイスフラン | 490円 | 3,294円 | -円 |

| チェココルナ | 540円 | 3,028円 | -円 |

| ハンガリーフォリント | 930円 | 2,671円 | -円 |

| ポーランドズロチ | 510円 | 3,029円 | -円 |

| スウェーデンクローナ | 500円 | 3,232円 | -円 |

| オーストラリアドル | 490円 | 2,958円 | -円 |

| ニュージーランドドル | 490円 | 3,669円 | -円 |

| 韓国ウォン | 770円 | 2,969円 | -円 |

| 台湾ドル | 970円 | 2,478円 | -円 |

| 中国人民元 | 1,100円 | 2,616円 | -円 |

| 香港ドル | 500円 | 2,640円 | -円 |

| タイバーツ | 750円 | 3,008円 | -円 |

| シンガポールドル | 510円 | 2,828円 | -円 |

| マレーシアリンギット | 570円 | 2,741円 | -円 |

| ベトナムドン | 750円 | 2,533円 | -円 |

| インドネシアルピア | 640円 | 2,827円 | -円 |

| フィリピンペソ | 780円 | 2,903円 | -円 |

| アラブ首長国連邦ディルハム | 520円 | 2,644円 | -円 |

(最終更新日時 : 2024/12/11 12:17)

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

セキュリティ機能が豊富 : カードを使っていないときに決済を停止できる

私が一番重視しているのはここかもしれません。

私は、海外旅行後にクレジットカードを不正利用されたことが2回あります。それ以降、海外でどうしても使わないといけないカード決済が不安がすごいあったのですが、Wiseを使いだしてからはその心配がかなり低減されました。

私がどう不正利用されたのか、具体的なエピソードは長くなるので興味がある方は以下から読んでみてください。

私の海外旅行での、クレジットカード不正利用体験談

私は、海外旅行ではクレジットカードを以下のように利用していました。

- 海外旅行では、カード停止・再発行になってもいいように、サブのクレジットカードを利用する

- セキュリティ対策として、ネット決済時に追加入力が必要な3Dセキュアを設定する

私は3Dセキュアさえやっておけばそもそも被害にすら合わないんじゃないか…と思っていたのですが、そうではないようです。

具体的な旅行プランと、カードを決済した場所は以下の通りです。(カード会社に問い合わせても調査結果は教えてくれないので、あくまで私が怪しいと疑っているだけのものです)

- 2022年10月~、海外渡航規制解除後に順次訪れた韓国・シンガポール・マレーシア・タイへ渡航

- 不正利用されたカードを主に使用して海外で決済

- 海外ホテルや海外LCCの予約なども、このカードを利用して決済

- 一回空港のフリーWifiで航空券の変更手続きをネット決済してしまったりも…

この旅行のことを忘れて9か月後に、事件は起きました。

- 2023年8月に不正利用決済

- 場所はアメリカ・カリフォルニア。UBER(イーツではなくタクシーのほう)で4回、合計約16000円

- この期間は半年ほど海外渡航なし。このカードもほぼ利用していないため、海外旅行の際が怪しい。

3Dセキュア使っていたのになんでUBERで決済されるの!?と思ったのですが、実は「3Dセキュアを使っていてもネットで不正利用はされる」みたいです。カード会社に確認しましたが、「一部の決済では、3Dセキュアでの確認なしに決済を通す場合があります」ということでした。なんのための3Dセキュア…。

ということで、電話連絡して事なきを得たのですが、私がこの時に知った不正利用申告のルールが「そうなの!?」と思ったのでこのあとご説明します。

まず知っておきたいのは、不正利用被害にあった場合の申告ルール。カードを停止する連絡を入れてから、60日~90日前までの不正利用が対象とのこと。(カード会社によって異なるので、ご自身のものを確認s似てください)それを過ぎると保障されないようです。

個人的には結構短いな…と思いました。

1回不正利用にあってしまったので、私の場合、海外旅行後にいつ不正利用の請求がくるか落ち着かなくなってしまうんですよね。

実際に被害にあうまではタイムラグがあって、私の場合は半年後でしたが、もちろんそれより早い場合も遅い場合もあるでしょう。そしてもちろん不正決済に合う場合もあわない場合もあります。それをずっと警戒していないといけないのが、すごい嫌なんですよね。

しかも60~90日以内に見つけないと保障されないのが、個人的にはかなりうーん…といった感じです。

その不安がWiseを利用することで一気に解消されました。以下の機能があるからです。

- アプリで、カードの凍結&凍結解除がワンタッチでできる

- 使わないときは凍結しておけば、不正決済されない

- 使い捨てクレジットカード番号の発行がアプリで可能で、ネット決済を使う際も安心

この機能のおかげで、私は本当に安心して海外でカードを使えます。より具体的な説明を知りたい方は、以下から詳細な説明をご覧ください。

アプリで、カードの利用凍結&凍結解除がワンタッチで可能

私自身は、Wiseを海外旅行専用カードとして使っています。そのため、日本へ帰国したら、そもそも使う必要がないのです。

ただ、普通のクレジットカードはそう簡単には停止・再開できないので、不正利用されていない…?と、定期的にカード履歴のチェックが必要でした。

| 一般的なクレジットカード | Wiseカード |

| ・不正利用がないか、定期的にチェックが必要 | ・アプリで簡単に利用凍結が可能 ・日本にいる間は凍結していれば、そもそも決済ができない ・また海外に行くときもアプリで凍結解除がすぐできる |

私がやる必要があることは、日本に帰国したら利用凍結すること。そして、海外へまた行くときに凍結解除すること。

凍結解除しているあいだはチェックが必要ですが、それは旅行期間中だけです。(決済時はアプリに通知する設定もできるので、すぐわかります)

日本にいる間は、凍結しておけば不正利用されたとしても使うことができません。なのでチェック不要で心配いらず、というのがかなり助かりました。

使い捨てクレジットカード番号の発行がアプリで可能で、ネット決済も安心

最近の海外旅行は、結構スマホ必須な感じがあります。そして、カードでのネット決済が必要な場面も多数でてきます。

- タクシー配車アプリ

- 欧米ではUber、東南アジアではGrabなど

- QRコード決済

- 中国のAlipay、WechatPay

- LCC利用時の、航空会社サイトでの決済

- 現地ツアー会社の決済

で、これだけたくさんネット決済が必要だと、本当に全部ネット決済して大丈夫なの?となります。

スマホでの手続きが多く、これでカード番号たくさん入れまくるのが本当に全部安全なのか…。というか、私はたぶんこれのどれかで漏洩して不正決済されたのかな…と勝手に思っています。

これでもWiseの機能が役に立ちます。

| 一般的なクレジットカード | Wiseカード |

| ・ネット決済時も、普段のカード番号の入力をするしかない | ・ネットでの一時利用向けに、カード発行が可能 ・使い終わったら削除が可能 |

Wiseでは、使い捨てのクレジットカード番号を、アプリから簡単に発行することができます。利用イメージとしてはこんな感じです。

- 海外旅行の準備を始めるときに使い捨てカード番号を発行

- 日本での準備時、LCCの手配やツアー手配に、使い捨てカード番号を利用

- 現地でのタクシー配車アプリや、QR決済でも、使い捨てカード番号を利用

- 帰国したら、使い捨てカードを削除

- 削除したら使えなくなるので、不正利用もできない

これで安心してスマホでクレジットカードを入力できます。だって帰国したら削除するので。

これは利用例なので、実際は追加・削除は自分のタイミングでできますし、一時カードも同時に3枚まで発行可能です。私は結構使い分けながら使っています。

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

ATMで現金引出が可能 : 3万円までお得にATM引出し

Wiseカードは、そのままお得なレートでATMから現金を引き出すことができます。

- ATM引出時のレートも、カード決済時と同じレート・手数料で利用可能

- 月2回 かつ 3万円/月までの引出は、Wiseの手数料無料

- 月3回目以降の出金は、手数料として「70円/1回」が必要

- 3万円を超えた金額には、「1.75%」の手数料が必要

- 別途、現地ATMを利用する手数料が必要な場合がある

- 一部のATMは、無料で利用可能。国により異なるため注意。

3万円までであれば、かなり有利なレートで現金引き出しが可能です。

私が確認した限り、台湾や香港は、一部のATMで無料で利用できましたが、韓国では無料ATMがみつけられなかったり、という感じでした。

空港のレートは悪い事が多いので、お得なレートで空港ATMで3万円分、引き出せるのはうれしいですね。

現地のATMでさくっと現金がおろせるのは嬉しいですね

マスターカード加盟店で利用可能 : ほとんどの場所で利用可能

Wiseカードは、マスターカード加盟店で利用できます。

ご存じの通り、海外だと基本的にはVisaかマスターカードは非常に多くの場所で利用が可能です。基本的にはカードが使える場所であれば、使えると思っていていいでしょう。

台湾や中国など決済事情が特殊な国は別ですが、基本的には多くの国で使えます。

また、台湾ならLine Pay、中国ならAliPayなどのQR決済へ紐づけることで、便利に使うことも可能です。

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

Wiseカードを実際に海外旅行で使ってみた体験談

では実際に、Wiseカードを海外旅行で使ってみましょう。私はこんな感じで使っています。

渡航前にWiseカードの準備

- 海外旅行予算を、Wiseカードへチャージ

- 基本的にはWiseが指定する口座への銀行振込

- Wiseの使い捨てカードを作成して各種決済

- 電子渡航認証(アメリカならESTA、韓国ならKETAなど)や観光ビザ(カンボジアなど)の支払い

- 航空券や高速鉄道チケットの支払い

- 必要な現地ツアーの手配

- 配車サービスへのカード登録(欧米ならUber、東南アジアはGrab)

- QR決済へのカード登録(中国ならAliPay、台湾ならLinePay)

- ホテル予約

個人的には不安になりがちな、海外旅行の準備段階での各種決済を、使い捨てカードでできるのが本当気が楽で良いです。

決済がWiseカードに集約されるので、いくら使ったかが一目でわかるのもうれしいですね。

もし現地通貨決済の場合、Wiseのお得なレートが使えるのもうれしいです。

渡航してからはWiseカードの利用

- 出発当日、Wiseカードの凍結解除

- 現地空港到着後、ATMで現金の引き出し

- 現地での決済は、Wiseカードのタッチ決済

- ホテルでデポジットを求められた場合のみ、クレジットカードを提示

- カードが使えない場合(電車など)は、空港ATMで降ろした現金で

まずATMでお得なレートで現金を引き出せるのがうれしいですね。カード社会とはいえ、まったく現金なしはさすがに難しい場面があります。空港の時点である程度お得なレートで利用できるのはうれしいですね。

現地での決済は、基本的にはWiseカードでの支払いです。タッチ決済が可能で、最近だと海外でもタッチ払いに対応しているところは多いですね。

また、もし紛失した場合でもアプリで即座に利用凍結&凍結解除できるのはうれしいところです。(私も1回無くしたことあります)

帰国後はカード凍結

- 日本に到着後、Wiseカードの凍結

- Wiseの使い捨てカードはこのタイミングで削除

- もしたくさん金額が余っていた場合は、日本でもカード決済可能

日本に到着後は、Wiseカードの凍結と、使い捨てカード番号の削除をします。もし不正利用があったとしても、凍結&使い捨てカードが削除されていれば、そもそも利用ができません。この点、安心感が段違いなのがうれしいですね。

もしチャージ金額が余っていた場合でも、日本でそのままマスターカードとして、残高を使うことができます。

もし残高が残っても日本で使えるので安心です

(そのまま残しておいてももちろんOK)

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方

Wiseカードのデメリットは?

では、Wiseカードを使う上ではデメリットはないのでしょうか?

私自身はそこまで大きなデメリットはないと思っていますが、もし上げるとすれば、以下のような点には注意が必要です。

デポジット利用はおすすめできない

一番注意が必要なのは、高級ホテル宿泊時などに求められる、チェックイン時のデポジット利用ですね。

高級ホテルなどのチェックイン時に、デポジットとしてクレジットカードの提示が求められる場合があります。この際、カード内の支払い枠が一時的に抑えられます。(ホテル内のレストランやルームサービスとして使えばそのまま引き落とされますし、使わなければ残額は返金されます。)

で、このデポジットは、ホテルによって抑える額が違います。基本的には数万円レベルだと思いますが、ものすごい高級だと数十万円を抑える場合もあるかもしれません。

で、この金額はホテルが解除するまで抑えられている(=チェックアウトするまで解放されない!)ので、余分にいれておかなくてはならなくなってしまいます。

ホテルのデポジットだけは、Wiseデビットカードではなく、普通のクレジットカードを提示しましょう。

デポジットには、デビットカードを使うのはおすすめできません。

この際だけはクレジットカードを提示したほうが便利です。

初回のカード発行は1200円が必要

Wiseデビットカードは、初回にカードを発行する場合に1200円が必要になります。

年会費はありませんので、初回にカードを発行すれば、そのまま使うことができます。

クレジットカードだとカードは無料だと思うのでそこは注意ですね。

ただ年会費はありませんので、初回に払うのみです。

カード利用時のポイントはつかない

クレジットカードを利用した場合、0.5%~1%程度のポイントが付くことが多いと思います。

一方、Wiseカードを利用した場合はポイント付与はありません。この点は注意してください。

為替レートがお得になっていますので、

この点は個人的には問題にならないかな、と思います。

Wiseカードは、クレジットカードではなくデビットカード

Wiseカードは、クレジットカードではなくデビットカードになります。

デビットカードの場合には、事前にチャージした金額分しか利用ができません。そのため、事前にある程度の額をチャージする必要があります。

なお、もし残額として余った場合ですが、海外だけでなく日本でもマスターカードとして使うことができますのでご安心ください。もちろん、次回の海外旅行まで取っておいても大丈夫です。

もし現地で不足した場合でも、銀行振込さえできればチャージできます。

この点もあまり問題にはならないかなと思います。

- 海外での決済時、手数料が安い

- 安心のセキュリティ対策が豊富

- マスターカード加盟店で利用可能

\ 海外旅行での円安と戦うための、力強い味方 /

Wiseデビットカードの 海外旅行利用レポ / 両替レート・手数料徹底比較 / 作り方